港股18C上市章节改革后,第四家特专科技公司希迪智驾递表

界面新闻记者 | 刘晨光

又一家公司依据18C规则申请在港股上市。

11月7日,港交所官网披露了希迪智驾在港交所提交的上市申请,公司上市材料被正式受理,联席保荐人为中金公司、中信建投国际以及中国平安资本(香港)。

根据上市申请材料,希迪智驾为特专科技公司(即是满足上市规则第18C章相关定义)。特专科技公司的证券具有较高的投资风险,包括股份价格波动的风险及由于难以对该等公司进行估值而导致估值过高的风险。此外,希迪智驾为未商业化公司。未商业化公司为无法满足第18C.03(4)条所载收入要求的特专科技公司。

上市申请材料显示,希迪智驾主要专注于自动驾驶矿卡及物流车、V2X技术及高性能感知解决方案的研发,并提供以专有技术为基础的尖端产品及解决方案。为中国某矿区交付了56辆自动驾驶矿卡,与约500辆有人驾驶卡车混合行驶,组成全球最大的混编作业采矿车队。

截至最后实际可行日期,根据灼识咨询的资料,希迪智驾于2022年获得中国计量科学研究院(NIM)认证,自动驾驶矿卡已将采矿效率大幅提升至人工驾驶矿卡作业效率的104%。

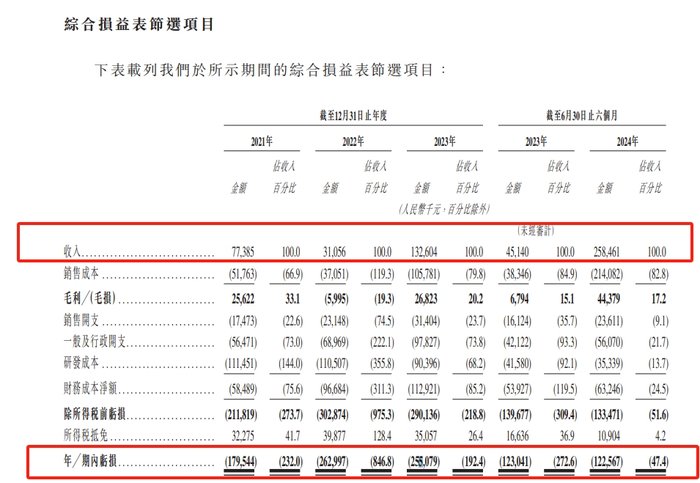

申请材料显示,希迪智驾的收入由2021年的7740万元增加至2023年的1.32亿元,复合年增长率为30.9%,并由截至2023年6月30日止6个月的4510万元增加472.6%至截至今年6月30日止6个月的2.59亿元。不过,公司处于持续的亏损状态,2021-2023年分别亏损1.8亿元、2.63亿元,2.55亿元。

希迪智驾指出,公司参与销售自动驾驶、V2X以及高性能感知产品及解决方案,全部均属于上市规则第18C章项下定义的特专科技行业可接纳领域,包括先进硬件及软件项下的电动及自动驾驶汽车以及先进运输技术。

希迪智驾整体的客户情况较为集中。2021-2023年以及今年前6个月,来自公司最大客户的收入分别占该等期间收入的82.9%、78.4%、31.2%及58.9%。同期,来自希迪智驾五大客户的收入分别占该等期间收入的89.2%、 96.7%、64.1%及97.5%。

希迪智驾经历了多轮融资,目前最近一次是今年1月31日的C+轮,最后显示公司的估值为90.24亿元。策源广益数字基金认购其注册资本中的10.21万元,代价为人民币2400万元。

港交所于2022年10月19日发布有关《特专科技公司上市制度》(简称18C)的咨询文件,进一步丰富港交所的投资机会。自去年3月31日起,港交所推出的新特专科技公司上市机制正式生效。“特专科技”目前包括五大类行业,如新一代信息技术、先进硬件、先进材料、新能源及节能环保,及新食品及农业技术。港交所称未来将会根据行业变化,采取动态机制对特专科技的类别进行灵活调整。

值得注意的是,希迪智驾是18C章节调整后首家递表的公司,也是第四家以18C规则申请在港股上市的公司。

今年9月1日,港交所对于18C特专章节的相关改革正式生效。对于特专科技公司来说,拟上市公司的最低市值进行了一定的下调,分为两种情况。一方面,如为已商业化公司由60亿港元减至40亿港元;另一方面,如为未商业化公司由100亿港元减至80亿港元。其中,已商业化公司指于经审计的最近一个会计年度的收益至少达2.5亿港元(商业化收益门坎)的特专科技公司,而未商业化公司指于上市时未达到商业化收益门坎的特专科技公司。

业内人士指出,港交所下调特专科技公司ipo市值门槛有利于吸引更多公司赴港上市。下调特专科技公司ipo的市值门槛,主要是针对独角兽类上市公司。

在IPO方面,港交所三季报显示,今年第三季,港交所迎来新上市的公司共15家,集资额合共422亿港元,截至2024年9月30日共有96宗申请在处理中。

界面新闻记者留意到,截至目前,已经先后有两家特专科技公司在港交所上市,分别是晶泰科技(02228.HK)和黑芝麻智能(02533.HK)。另有一家公司越疆科技于几个月前递表,目前正处于上市的进程中。